Peter Warken & Angelina Kostyrina

De DWS Group

DWS is de asset management-tak van Deutsche Bank, waar zij tot 2018 integraal onderdeel van uitmaakte. In 2018 is zij verzelfstandigd en heeft zij een beursnotering gekregen. Deutsche Bank houdt nog wel 75% van de aandelen. DWS is een wereldwijd opererende vermogensbeheerder met ongeveer EUR 928 miljard aan beheerd vermogen onder zich per 31 december 2021. Eén van de paradepaardjes van DWS is het bekende aandelenfonds Top Dividende. Zowel voor vermogensbeheer aan particulieren als op het gebied van duurzaam beleggen is DWS marktleider in Duitsland.

De DWS Strategic ESG-allocatiefondsen zijn gelanceerd op 29 januari 2018. De beleggingsstrategie omvat een drietal substrategieën met ieder een eigen risicoprofiel: defensief, neutraal en offensief. Deze fondsen hebben als doel om op lange termijn aantrekkelijke rendementen te behalen binnen de respectievelijke risicoprofielen. Om dit doel te bereiken, richt de strategie zich op de basis: een strategisch langetermijnperspectief en een kostenefficiënte implementatie.

De verwachtingen die men heeft van de verschillende beleggingscategorieën worden vertaald in een geoptimaliseerde multi-assetportefeuille die voornamelijk via ETF’s worden geïmplementeerd. ETF’s, Exchange Traded Funds, zijn beleggingsproducten die een bepaalde index (beleggingscategorie) volgen, zonder dat er actieve keuzes gemaakt worden en die daardoor een zeer laag kostenniveau kennen.

Elk van de drie fondsen is een combinatie van een actief en een passief beleggingsfonds. Actief in de keuze van beleggingscategorieën en het gewicht daarvan in de portefeuille, de asset allocatie; passief in de keuze van effecten per beleggingscategorie.

Wat zijn jullie Beleggingsvooruitzichten?

Onze huidige aannames voor de financiële markten op de lange termijn laten momenteel een uitdagend marktlandschap voor beleggers zien: lagere verwachte rendementen voor aandelen en obligaties in vergelijking met het afgelopen decennium. Toch zijn we van mening dat een multi-asset benadering cruciaal is om door dit marktlandschap te navigeren en de kansen te pakken die zich voordoen.

De recente ongekende politieke gebeurtenissen dwongen ons om de marktvooruitzichten voor de komende 12 maanden te herzien:

- Door de forse stijging van de energieprijzen lijkt de inflatie nog sterker te stijgen dan eerder werd verwacht.

- Een recessie in Europa zal echter waarschijnlijk worden vermeden dankzij omvangrijke fiscale programma’s, waaronder extra militaire uitgaven, en investeringen van de particuliere sector in energie-infrastructuur.

- In het licht van de onderliggende geopolitieke onzekerheden zullen de financiële markten zeer onrustig blijven, maar vanuit een 12-maandsperspectief blijven we positief voor risicovolle activa zoals aandelen.

Maken jullie hierbij gebruik van scenario-analyse?

Elk proces van portefeuilleallocatie is onderhevig aan marktomstandigheden en een visie op de structurele toestand van financiële markten. Dit kan in de loop van de tijd veranderen. We definiëren scenario’s hoe de markt kan veranderen en wat dit betekent voor de huidige beleggingsstrategie. Een verandering in het beleid van de centrale bank met als gevolg een stijging van de rente zou bijvoorbeeld een scenario kunnen zijn dat leidt tot andere vooruitzichten en verwachtingen van de kapitaalmarkten. En hiermee dus ook tot een fundamentele verandering in de aantrekkelijkheid van bepaalde beleggingscategorieën.

Duurzaamheid vormt de kern van de beleggingsstrategie, maar ook de markt voor duurzame beleggingen evolueert voortdurend en heeft invloed op de portefeuille en de optimale manier om zo duurzaam (mogelijk) te beleggen. Daarbij definiëren we – in nauwe samenwerking met onze onderzoeksafdeling – de relevante scenario’s die de potentie hebben om de marktvooruitzichten structureel te veranderen.

Wat zijn de verwachte rendementen per beleggingscategorie?

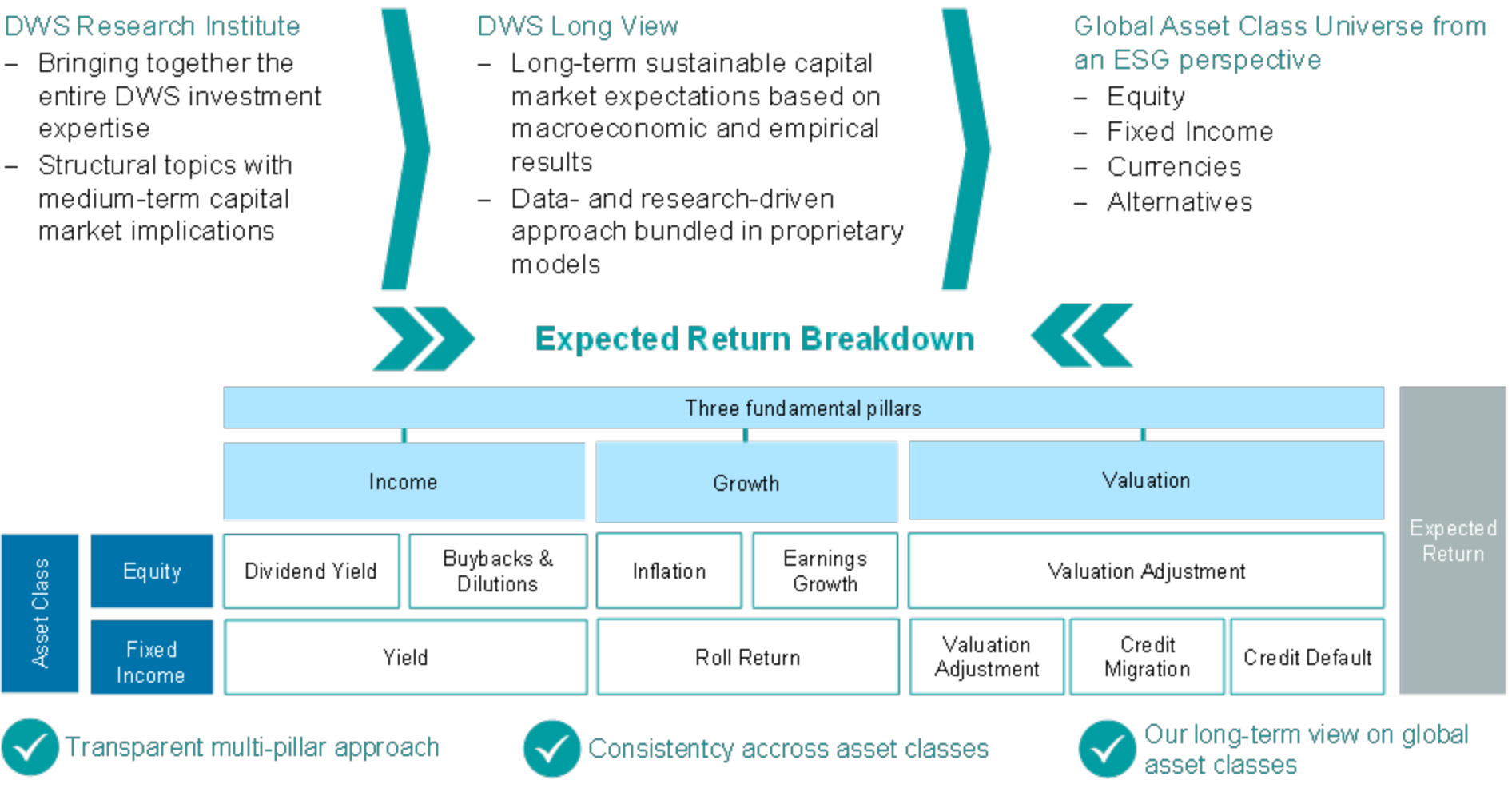

Als basis voor de asset allocatie worden de 10-jaars verwachtingen gehanteerd die wij hebben voor de diverse beleggingscategorieën. Deze verwachtingen worden ieder kwartaal aangepast. Dit geschiedt op basis van beproefde macro-economische modellen die worden gecombineerd met empirische inzichten. Dit raamwerk, bestaande uit drie pijlers, zorgt voor consistentie en transparantie in de prognoses. Onderstaand een illustratie van dit proces.

For illustrative purposes only. Source: DWS Group GmbH & Co. KGaA

Onderstaande tabel geeft een overzicht van onze huidige prognoses voor 12 maanden en de rendementsverwachtingen op lange termijn voor een aantal belangrijke beleggingscategorieën:

| Aandelen | 12 mnd. | 10jr | Obligaties | 12 mnd. | 10jr |

| Verenigde Staten | 6,3% | 4,7% | VS-10jr | -2,4% | 2,1% |

| Europa | 8,4% | 3,6% | Duitsland-10jr | -3,7% | -0,3% |

| Opkomende markten | 7,6% | 5,4% | Bedrijven (IG) | -0,7% | 0,5% |

Voor een mandje met wereldwijd gespreide aandelen schatten onze modellen voor de komende tien jaar een gemiddeld rendement van 4% per jaar in. En voor een mandje met wereldwijd gespreide obligaties schatten we in dat het rendement gemiddeld 0,2% per jaar zal zijn.

Wat zijn de rendementsverwachtingen op portefeuilleniveau?

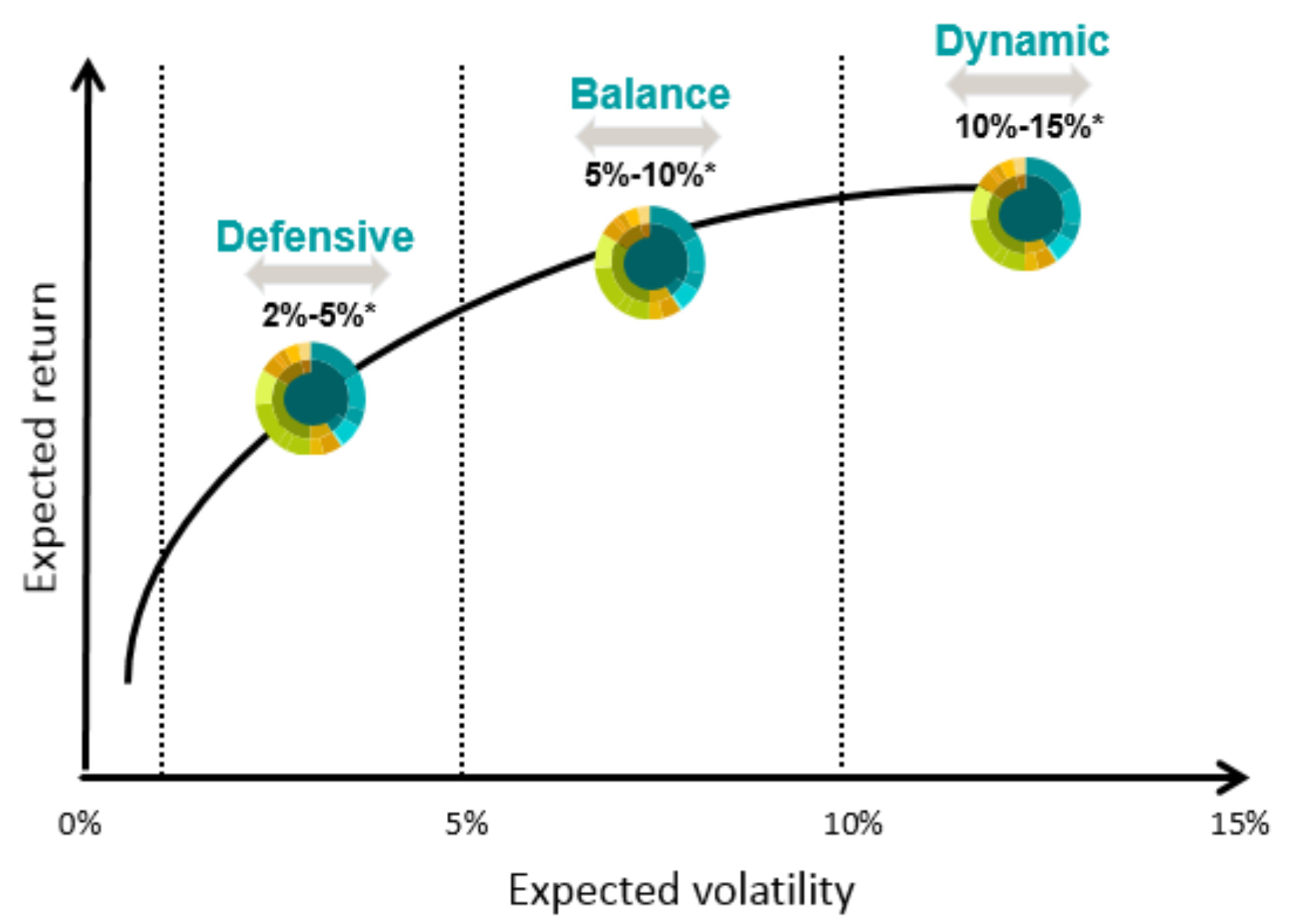

De strategie wordt aangeboden met drie verschillende risicoprofielen, waarbij het risico bepaald wordt door de toegestane volatiliteit (beweeglijkheid van de koersen). Het rendement van de portefeuille Defensive mag 2% tot 5% afwijken van het verwachte gemiddelde rendement over een periode van vijf jaar. Bij de neutrale portefeuille Balance mag dat 5% tot 10% zijn en bij de offensieve portefeuille Dynamic 10% tot 15% (zie onderstaande grafiek).

De meest recente aannames leveren het volgende verwachte rendement op portefeuilleniveau op voor de komende tien jaar: 1,3% per jaar voor de defensieve portefeuille, 2,3% per jaar voor de neutrale en 3,3% per jaar voor de offensieve.

Wat doen jullie bij grote schommelingen op de financiële markten zoals we eerder dit jaar hebben gezien?

De assetallocatie wordt ten minste elk kwartaal herzien, na elke update van de DWS Long View. Zo zorgen we dat deze in lijn is met de langetermijninvesteringsdoelstellingen. Als de marktomstandigheden dit rechtvaardigen, kan deze onder extreme omstandigheden ook op ad hoc basis worden aangepast. Een crisisgebeurtenis bijvoorbeeld, die waarschijnlijk een negatief effect zal hebben op de risico- en rendement mix van de strategische assetallocatie, kan een dergelijke herziening tot gevolg hebben.

Voor wie zijn de fondsen geschikt, wat bedragen de kosten en wat bedroeg het rendement in de afgelopen jaren?

De Strategische ESG-allocatiefondsen van DWS zijn het antwoord op een zich ontwikkelende trend in de markt: een toenemend aantal beleggers vraagt om kostenefficiënte en toch robuuste beleggingsoplossingen voor de lange termijn. DWS Strategische ESG-allocatie kan geschikt zijn voor particuliere en (semi-)institutionele klanten die op zoek zijn naar een gemakkelijke maar toch robuuste manier van beleggen, die een duidelijke focus hebben op de lange termijn, die willen profiteren van de expertise van DWS op het gebied van ESG en die op zoek zijn naar een kostenefficiënte belegging.

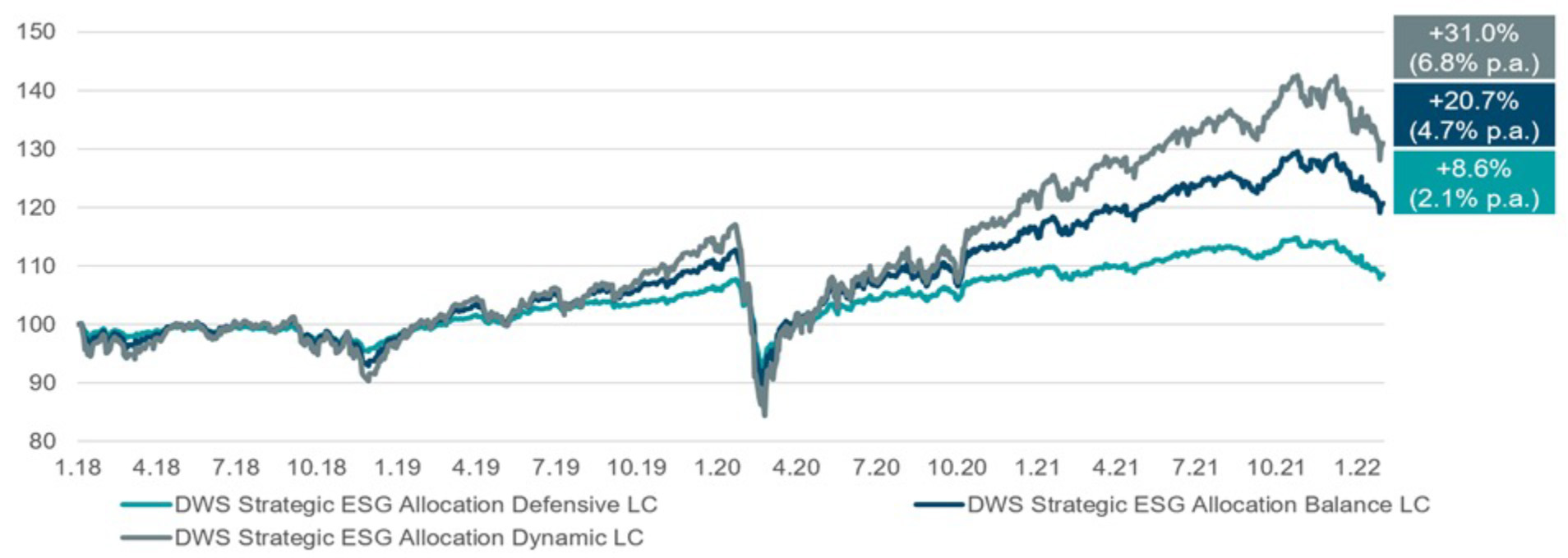

| DWS Strategic ESG Allocation | 4jrs gemiddeld rendement | Kosten per jaar |

| Defensive | 2,1% | 0,40% |

| Balanced | 4,7% | 0,43% |

| Dynamic | 6,8% | 0,45% |

Rendement sinds oprichting